El ministro de Economía y Finanzas, José Arista Arbildo, aseguró que el ‘Programa de inversión en bonos sostenibles’ de Cofide no solo representa un avance en la estrategia de desarrollo sostenible del Estado, sino que se espera que marque un hito importante en la evolución del mercado de capitales peruano hacia prácticas financieras responsables y alineadas con el cuidado del medioambiente.

Recordó que, en el 2022, el Estado aprobó la Hoja de Ruta de las Finanzas Verdes (HRFV) para promover y acompañar al sector financiero del país en la implementación de acciones que incluyen el componente ambiental dentro de las actividades económicas y productivas.

“Desde el Ministerio de Economía y Finanzas (MEF), hemos venido impulsando la emisión de bonos sostenibles con importantes esfuerzos en su transición hacia el financiamiento de proyectos que promuevan el desarrollo sostenible”, indicó.

Mencionó que, en noviembre del 2021, dentro del marco de bonos sostenibles, Perú emitió su primer Bono Social por 1.000 millones de euros y 2 bonos sostenibles de US$3.250 millones destinados a financiar intervenciones estatales en temas verdes y sociales.

En junio del 2023, se lanzó el primer Bono Sostenible en moneda local por S/16.000 millones, lo que le valió al Perú el premio ‘Pionero de la Transición Justa’ en la novena edición de los Premios Climate Bonds, en mayo del 2024.

“Reafirmamos nuestro compromiso con la sostenibilidad y el desarrollo inclusivo donde el programa económico se mida no solo en términos financieros, sino también en términos de bienestar social y ambiental que es, al final, lo que más vale”, señaló Arista.

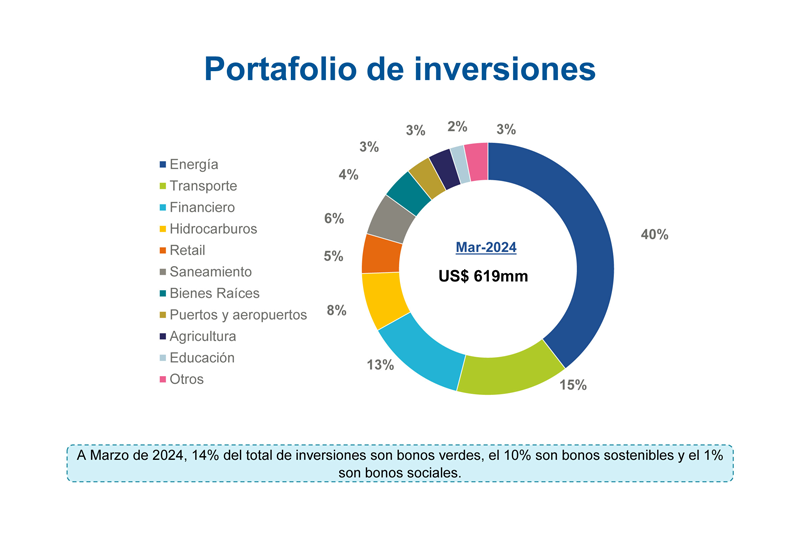

De los US$619 millones emitidos por Cofide en bonos, el 14% son verdes y el 10% sostenibles

Cofide es el principal emisor temático en el mercado local, señaló su gerente general, Paul Bringas Arbocco. Recordó que, en el 2019, el banco de segundo piso emitió su primer Bono Verde por S/100 millones y, en octubre de ese mismo año, un Bono Sostenible por el mismo monto.

En el 2021, emitió un Bono Social como respuesta a la COVID-19 por S/143,85 millones para financiar los programas del Gobierno que buscaban mitigar los efectos de esta pandemia sobre la economía peruana.

En el 2023, en el mercado local, hizo 3 emisiones de instrumentos de corto plazo con etiqueta social por S/100 millones cada una, sumando un total de S/300 millones.

“En el mercado de capitales internacional somos un emisor relativamente recurrente. Hemos hecho 6 emisiones por un total de S/2.700 millones de los cuales hay un monto remanente de más de S/1.200 millones. Hicimos 5 emisiones sin etiqueta y la más reciente fue una emisión etiquetada vía un marco temático. La presentamos hacia fines del año pasado, sin embargo, queríamos dar el salto al mercado internacional, a las grandes ligas”, explicó.

Impulso

Bringas reconoció que el mercado internacional es mucho más exigente y se dieron cuenta de que les faltaba potenciar el marco temático de Cofide, por ello, el año pasado, con la ayuda de The Global Green Growth Institute (GGGI), impulsaron un nuevo marco temático reforzando lo que ya tenían.

“Este marco recoge las principales prácticas del mercado de capitales internacional permitiéndonos emitir bonos en toda la gama de sostenibilidad como Verdes, Azules, Sociales o la combinación de ellos. Con este marco, hicimos la primera emisión de un bono temático internacional con etiqueta social para Cofide”, recordó.

Subrayó que tienen el compromiso de usar recursos para esos bonos por un monto similar a los que han usado vía bonos para financiar a las microempresas y al sector microfinanciero. “Emitimos el bono temático hacia finales de abril de este año por US$300 millones, siendo el pico de la demanda US$1.300 millones. La etiqueta sí genera valor. Hay mucho interés en el mercado internacional por los temas de sostenibilidad”, resaltó.

Manifestó que, a marzo del 2024, Cofide maneja US$619 millones en bonos, tanto en dólares como en soles, el 14% del total de inversiones son bonos verdes, el 10% son bonos sostenibles y el 1% son bonos sociales; y trata de acumular más emisiones en bonos etiquetados, dándole apoyo a las finanzas sostenibles.

“En nuestro portafolio de dólares, tenemos alrededor de US$480 millones en bonos, el 31% de ese total está en Bonos Verdes y el 13% en Bonos Sostenibles, que es la combinación entre Bono Verde y Bono Social. En el portafolio de soles, tenemos algo más de S/540 millones en bonos. El 5% tiene etiqueta social”, señaló.

Precisó que el sector de energía limpia y renovable domina en el portafolio de bonos sostenibles emitidos, tanto en dólares como en soles; es seguido de los sectores transporte, financiero, hidrocarburos, retail, saneamiento, bienes raíces, puertos y aeropuertos, agricultura y educación, entre otros.

Mercado actual

Bringas afirmó que, antes de la pandemia, Cofide emitía en el mercado local bonos por alrededor de US$2.000 millones anuales. Durante la pandemia, esa cantidad cayó fuertemente y, pese a que se esperaba un rebote, han llegado a más de US$1.100 millones el año pasado.

“Aún se está lejos de lo que se tenía antes de la pandemia debido a varios factores, como los geopolíticos local e internacional o el retiro de los fondos de las Administradoras de Fondos de Pensiones (AFP)”, lamentó.

En ese sentido, dijo que el ‘Programa de inversión en bonos sostenibles’ apunta a ayudar a impulsar esa recuperación. La línea de participación de Cofide es de 20% en la emisión de bonos sin etiqueta y de 25% si el bono tiene etiqueta como bonos Verde, Social, Sostenible, Azul o sin etiqueta, pero alineado al rol de Cofide, es decir, que cierre brechas.

“La idea es generar un efecto catalizador, Cofide participa con este porcentaje invitando a otras multilaterales a que nos acompañen. Ellos podrían participar comprando cierto porcentaje y así nos iríamos acercando a comprar casi el 100% de la emisión”, detalló.

SMV: Protagonismo de Cofide en emisión de bonos sostenibles dinamiza y profundiza el mercado

El jefe de la Superintendencia del Mercado de Valores (SMV), Juan Pichihua Serna, afirmó que, desde el 2019, Cofide se ha convertido en un protagonista en el mercado de valores como emisor y como inversionista en temas de instrumentos sostenibles. “Pensando en el mercado de valores, para la SMV es muy importante porque no sólo ayuda a dinamizar el mercado sino, al aparecer nuevos instrumentos, ayuda a profundizarlo”, agregó.

Dijo que el cambio climático y el desarrollo tecnológico, por el lado de la producción y consumo, nos ha llevado a una preocupación mayor en tener compromisos supranacionales con respecto al ambiente y a la sostenibilidad de la actividad económica en general. “La COVID-19 nos obligó a tomar decisiones para que estos instrumentos sean de carácter sostenible en los mercados globales y locales”, indicó.

En ese sentido, mencionó que la Bolsa de Valores de Lima (BVL) ha sido parte de 121 bolsas del mundo que se adhirieron a la Iniciativa de Bolsas de Valores Sostenibles, un programa de asociaciones de colaboración de las Naciones Unidas, a las que se les premia con la dinámica que estos instrumentos puedan tener.

“El Perú tiene el interés de adherirse a la Organización para la Cooperación y el Desarrollo Económicos (OCDE). Sabemos la importancia que tiene la sostenibilidad y, en particular, la gobernanza corporativa. Como país estamos adoptando otras herramientas como las MIF (Modulo de Instrumentos Financieros) S1 y S2. Para el mercado de valores revelar la información asociada a las inversiones es crítica”, subrayó.

Agregó que los instrumentos que premian la sostenibilidad constituyen elementos clave para reforzar la confianza de los emisores, de los inversionistas, de los gestores, de los estructuradores y de los grupos de interés que puedan estar buscando estos tipos de instrumentos, los cuales no significan renunciar a una rentabilidad esperada.

“La SMV, en su rol tanto regulador, supervisor y promotor del desarrollo del mercado de valores, reconoce a estos instrumentos como herramientas extra financieras que permiten dar mayor liquidez y profundidad al mercado de valores”, señaló Pichihua.

Indicó que la SMV hace seguimiento a las empresas que se financian a través de instrumentos asociados a la sostenibilidad para ver también cómo el país va avanzando.

Explicó que, entre los beneficios que estos instrumentos tienen para los emisores, está que les permite acceder a una base más amplia de inversionistas que buscan colocar o financiar este tipo de instrumentos.

“Se les otorga un premio de reconocimiento por el destino final de estas inversiones. Asimismo, mejora la reputación de los emisores. Para los inversionistas, existe un beneficio reconocible inmediatamente, que no solo ve la reputación de éstos por destinarse a este tipo de instrumentos, sino porque no abandonan su retorno. Por otro lado, buscan el desarrollo de instrumentos amigables con el medioambiente”, precisó.

Nuam Exchange: Hay mucho más potencial para que solo haya 4 o 5 emisores de bonos temáticos en la BVL

Nuam Exchange, que integra a las bolsas de Valores de Lima (BVL), de Santiago (BVS) de Chile y de Colombia (BVC), trabaja en el desarrollo de los bonos temáticos y en estandarizar los temas que más se puedan en las 3 bolsas, como los regulatorios y los de una plataforma única en los modelos de renta variable y fija, dijo Mariella Córdova, su gerente senior de Experiencia y Desarrollo del Cliente.

Recordó que, en el año 2021, la BVL lanzó junto con Standard & Poor’s su Índice de Sostenibilidad (S&P/BVL Peru General ESG) luego de haber trabajado mucho el tema de gobierno corporativo, lo cual no fue suficiente.

“El mercado internacional nos pide más. Nuestro Índice de Sostenibilidad tiene una metodología robusta. El universo elegible son las empresas del Índice General de la BVL. Hoy tenemos 16 empresas constituyentes dentro de ese índice de sostenibilidad. Tenemos empresas con un muy buen score”, resaltó.

Mencionó que la BVL ha acumulado S/1.163 millones en emisiones públicas de deuda sostenible desde el 2018, de los cuales el 63% son emisiones sociales, el 20% sostenibles y el 17% verdes.

Córdova destacó que Cofide es el principal emisor de bonos temáticos, pero la BVL también ha tenido otros emisores como Colegios Peruanos, para construir colegios para niños de bajos recursos.

“Tuvimos a Caja Arequipa, que ha sacado muchos temas en apoyo a programas para las mujeres vulnerables; también a la empresa Bosques Amazónicos. Hago un llamado porque hay mucho más potencial que para solo 4 o 5 emisores. Hay muchas empresas que lo están trabajando, pero les falta ese empujón”, dijo.

Entre los grandes inversionistas que adquieren estos bonos temáticos, mencionó a las Administradoras de Fondos de Pensiones (AFP) con el 41% de la demanda de estas emisiones.

Requisitos

De otro lado, explicó que una empresa para ser etiquetada en la BVL, en un mercado público, tiene que cumplir todos los requisitos como un bono corporativo o un instrumento a corto plazo; pero, además, le piden el marco del bono temático, una revisión de terceros como SPO (Second Party Opinion) o Certificación CBI (Climate Bonds Initiative) y el reporte anual del bono temático.

“Si, además de ser un bono corporativo, se le suman estos 3 elementos, le ponemos el sello temático en la BVL. Es entrar al mercado con todos los requisitos para el bono corporativo agregándole estos 3 elementos y, con eso, ya puede ser un bono temático”, indicó.

Subrayó que mitigar los riesgos es importante para las empresas, tanto por el lado de los inversionistas como por el de los emisores, porque los primeros tendrán mucho más apetito viendo que los proyectos son sostenibles en el tiempo, que están dando cuenta de lo que hacen, y reportando y cumpliendo con los más altos estándares.

Una empresa que ya está en la BVL, que ya es pública y quiere ser temática, demoraría uno o 2 meses para inscribir su bono temático; mientras que una empresa que nunca ha entrado en la Bolsa tiene que cumplir todos los requisitos previos como primera vez, con lo cual esa inscripción demoraría de 4 a 6 meses.

“Queremos potenciar la oferta de bonos y asegurar la demanda, identificar esos proyectos elegibles y acompañar a las empresas a que identifiquen, en todos los proyectos que se vienen, cuáles cumplen con estos requisitos para ser temáticos”, dijo Córdova.

Finalmente, resaltó que LAGreen (el primer fondo de bonos verdes para América Latina) va a facilitar la reducción de esos costos de certificados en los bonos convencionales; y, para asegurar esa demanda, cuentan con una red de inversionistas y ahora Cofide se suma a este esfuerzo con su programa para asegurarles como ancla el 20% o 25% de esa emisión.

Publicar un comentario